Инвестирование в акции американских технологических компаний на этапе IPO — одна из самых прибыльных стратегий инвестирования. Акции большинства компаний технологического сектора, вышедших на биржу, многократно выросли по сравнению с ценой размещения.

В рамках проекта Money+ мы будем рассказывать о наиболее интересных IPO на биржах США, а также о том, как обычным российским инвесторам можно вложиться в них. Сегодня вместе с компанией United Traders готовимся к IPO Сrowdstrike.

Компания много лет развивает свой бизнес и намерена получить по итогам размещения оценку в $5 млрд. при объеме размещения $400 млн.

Важно отметить, что инвестиции в сектор цифровой безопасности растут вместе с рынком — проблем с кибербезопасностью с каждым годом все больше, потери бизнеса от киберпреступлений растут, инструментами защиты пользуется все больше компаний, бюджеты на защиту также растут. Так, в числе корпоративных клиентов Сrowdstrike 44 компании из списка Fortune 100 и девять из 20 крупнейших банков. За три последних года выручка компании выросла пятикратно.

Ожидаемая доходность на инвестицию, по прогнозу аналитиков United Traders, составит +120%. Через решение United Traders инвестировать в IPO Сrowdstrike можно от 50 долларов. Заявки принимаются до 10 июня.

Из инвестиционной презентации United Traders к IPO Сrowdstrike:

О компании. Компания предоставляет ведущее облачное решение для кибербезопасности, платформу Falcon, которая включает 10 облачных модулей и охватывает несколько крупных рынков кибербезопасности, включая безопасность конечных точек, безопасность и операции ИТ (включая управление уязвимостями) и разведку угроз безопасности. Штаб-квартира компании находится в Кремниевой долине, США.

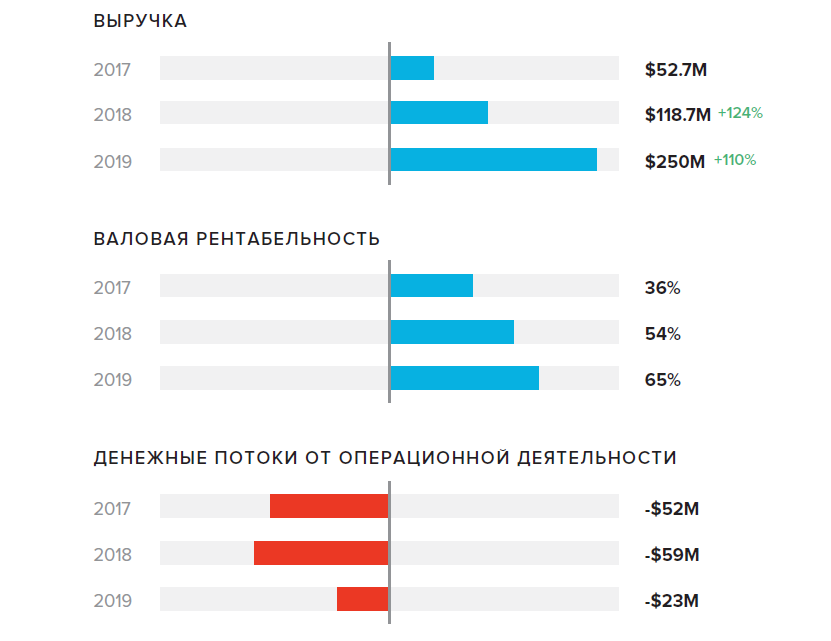

Компания демонстрирует значительные темпы роста: общая выручка выросла с $53 млн в 2017 фискальном году до $250 млн в 2019 фискальном году, что составляет средний годовой рост более 110%.

Флагманский продукт компании — платформа Falcon.

Сайт компании — https://www.crowdstrike.com/

Рынок. По оценкам компании, общий потенциальный рынок в 2019 году составит $24,6 млрд, а в 2021 году достигнет $29,2 млрд. Платформа Falcon обеспечивает широкое применение и функциональность на рынках безопасности и ИТ. Компания планирует продолжать использовать наборы данных конечных точек для быстрого внедрения инноваций и создания новых облачных модулей, которые со временем значительно расширят возможности компании на рынке кибербезопасности.

Финансовые и операционные показатели:

По состоянию на январь 2019 года у компании было 2516 корпоративных клиентов по всему миру, в том числе 44 компании из списка Fortune 100 и девять из 20 крупнейших банков.

Цели размещения:

Риски

— Компания является убыточной и, возможно, не сможет достичь или сохранить прибыльность в будущем, что может привести к снижению цены акций.

— Компания сталкивается с высокой конкуренцией и может потерять долю рынка, что может негативно повлиять на бизнес, финансовое состояние и результаты деятельности.

— Если внутренние сети, системы или данные будут скомпрометированы, репутация компании может пострадать, что негативно скажется на финансовых результатах.

Похожие компании на рынке

Оценка компании и прогноз доходности. Компания Crowdstrike демонстрирует впечатляющие операционные и финансовые показатели, а также имеет большой потенциальный рынок по оказанию услуг кибербезопасности. Рост квартальной выручки год к году составляет 108%, а коэффициент удержания клиентов в 147% — выше, чем у большинства компаний в индустрии SaaS.

По нашей модели, прогнозируемая рыночная капитализация Crowdstrike после IPO составит $11 млрд. Если компания разместится по верхней границе ценового диапазона $23, полностью разбавленная капитализация на IPO составит около $5 млрд. В таком случае, ожидаемая доходность на инвестицию составит +120%.

Здесь более подробная информация, как воспользоваться инструментом инвестиционной платформы United Traders, чтобы принять участие в IPO Crowdstrike.